Определение и формула

Будущая стоимость аннуитета: определение и формула

Определение будущей стоимости денежного потока является одним из важнейших элементов в финансовых расчетах, базирующихся на концепции стоимости денег во времени. Аннуитеты являются широко распространенными финансовыми инструментами, определение будущей стоимости которых является важным этапом, необходимым для принятия решения о целесообразности осуществления инвестиции.

Аннуитет, в большинстве случаев, является набором одинаковых денежных потоков, возникающих через равные промежутки времени. При этом будущая стоимость аннуитета будет зависеть от того, в начале или в конце каждого периода будет возникать денежный поток. Если денежный поток возникает в начале каждого периода, то такой аннуитет называют «пренумерандо», если в конце каждого периода – «постнумерандо».

Определение и формула

Аннуитет пренумерандо: определение и формула

Аннуитет пренумерандо – англ. Annuity Due, представляет собой серию платежей, которые периодически осуществляются в начале каждого периода (например, месяц, квартал, полугодие или год). Этот тип инструмента может представлять из себя инвестицию или кредит, в зависимости от цели и владельца аннуитета. Примером аннуитета могут служить сберегательные счета, страховые полисы, ипотека и другие подобные инвестиции. Ключевой особенностью аннуитета пренумерандо является то, что все платежи осуществляются в начале каждого периода.

Концепция стоимости денег во времени предполагает широкое использование аннуитетов в финансовых расчетах. Ее суть заключается в том, что стоимость 1 у.е. сегодня выше, чем стоимость 1 у.е. завтра. Например, банки и другие финансовые институты предлагают выплачивать проценты по депозитам, стимулируя инвесторов вкладывать свои свободные средства. В этой ситуации возникает понятие упущенной выгоды, когда инвестор мог бы получить доход, вложив свои средства, но не сделал это. На этом и базируется концепция стоимости денег во времени, которая использует такие понятия как будущая стоимость, настоящая стоимость, процентная ставка, ставка дисконтирования или требуемая норма доходности (англ. Required Rate of Return), инвестиционный горизонт.

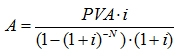

Рассчитать будущую стоимость аннуитета пренумерандо можно воспользовавшись следующей формулой:

- где A – размер платежа;

- i – процентная ставка за период;

- N – количество периодов.

Например, инвестор намеревается ежемесячно размещать на депозит по 500 у.е. в течение 2-ух лет под 7% годовых при условии, что каждый взнос будет осуществляться в начале каждого месяца. Чтобы рассчитать сумму, которая будет в распоряжении инвестора воспользуемся приведенной выше формулой. Однако прежде необходимо привести годовую процентную ставку к месячной, которая составит 0,583% (7%/12). При этом количество периодов составит 24 (24 месяца).

Таким образом в распоряжении инвестора через два года окажется сумма в размере 12914,87 у.е.

Для расчета настоящей стоимости аннуитета пренумерандо необходимо использовать следующую формулу:

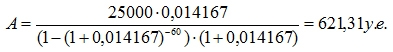

Эта формула, например, может быть использована для расчета размера аннуитетного платежа по кредиту. Допустим, заемщик намеревается взять кредит в банке на сумму 25000 у.е. сроком на 5 лет под 17% годовых при условии, что кредит будет погашаться ежемесячно. Чтобы рассчитать размер платежа необходимо воспользоваться формулой настоящей стоимости аннуитета пренумерандо, выразив из нее платеж (A).

Чтобы использовать полученную формулу для расчета аннуитетного платежа необходимо привести в соответствие исходные данные.

- Настоящая стоимость аннуитета составит 25000 у.е.

- Годовую процентную ставку необходимо привести к месячной, которая составит 1,4167% (17%/12).

- Количество периодов составит 60 (5 лет по 12 платежей.)

Таким образом размер ежемесячного аннуитетного платежа по кредиту составит 621,31 у.е.

Определение и формула

Аннуитет постнумерандо: определение и формула

Аннуитет постнумерандо — англ. Ordinary Annuity, представляет собой серию платежей, которые периодически осуществляются в конце каждого периода (например, месяца, квартала, полугодия или года). При этом аннуитет постнумерандо, как правило, выплачивается в течение фиксированного периода времени. Наиболее распространенными примерами такого аннуитета могут служить ипотека с фиксированной процентной ставкой и купонные платежи (англ. Coupon Payment) по облигациям с фиксированной процентной ставкой.

Размер платежа при аннуитете постнумерандо зависит от основной суммы, процентной ставки и периода времени, в течение которого будут осуществляться платежи. В финансовых расчетах используются такие величины как настоящая стоимость (англ. Present Value) и будущая стоимость (англ. Future Value), которые необходимы для оценки целесообразности тех или иных инвестиций.

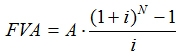

Будущая стоимость аннуитета постнумерандо рассчитывается по следующей формуле:

- где A – размер платежа;

- i – процентная ставка за период;

- N – количество периодов.

Эта формула может быть применена для определения будущей суммы накоплений инвестора, что удобно рассмотреть на простом примере. Допустим, инвестор решил ежемесячно вносить на депозит по 800 у.е. в течение 5 лет при условии, что процентная ставка останется фиксированной на протяжении всего срока в размере 5% годовых. Чтобы воспользоваться приведенной выше формулой, необходимо привести в соответствие исходные данные.

- Размер ежемесячного платежа составит 800 у.е.

- Годовую процентную ставку необходимо привести к месячной, которая составит 0,4167% (5%/12).

- Количество периодов составит 60 (5 лет по 12 платежей).

Таким образом в распоряжении инвестора через 5 лет будет сумма в размере 54404,87 у.е.

FVA=800*((1+0,004167)60-1)/0,004167=54404,87 у.е.

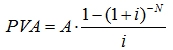

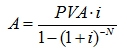

Настоящая стоимость аннуитета постнумерандо рассчитывается следующим образом:

Например, эта формула может использоваться в практических расчетах для определения размера ежемесячного платежа по ипотеке. В этом случае кредитор предоставляет заемщику сумму, необходимую для покупки объекта недвижимости. При этом заемщик обязуется осуществлять регулярные платежи в пользу кредитора в течение оговоренного периода времени.

Допустим, что банк предоставил заемщику 150000 у.е. для приобретения квартиры на следующих условиях:

- срок кредитования 15 лет;

- процентная ставка 8% годовых;

- погашение ипотеки осуществляется ежемесячно в конце каждого месяца.

Используя формулу настоящей стоимости аннуитета постнумерандо можно рассчитать размер ежемесячного платежа:

Чтобы воспользоваться этой формулой необходимо привести в соответствие исходные данные.

- Настоящая стоимость аннуитета составит 150000 у.е.

- Годовую процентную ставку необходимо привести к месячной, которая составит 0,6667% (8%/12).

- Количество периодов составит 180 (15 лет по 12 платежей).

Таким образом размер ежемесячного платежа составит 1433,48 у.е.

A=(150000*0,006667)/(1-(1+0,006667)-180)=1433,48 у.е.

Следовательно, заемщик обязан в течение 15 лет осуществить в пользу банка 180 платежей по 1433,48 у.е.

В некоторых случаях аннуитет может не иметь фиксированного периода, в течение которого будут осуществляться платежи. Например, в случае пенсионного страхования выплаты будут осуществляться в пользу пенсионера пожизненно. В некоторых случаях таким договором может быть установлен минимальный период времени, в течение которого должны будут осуществляться выплаты, однако максимальный период ограничен только продолжительностью жизни получателя.

Будущая стоимость аннуитета может существенно отличаться в зависимости от того, в начале или в конце периода будут осуществляться платежи. Например, арендодателю будет более выгодно получать авансовые платежи от арендатора. При этом арендатору выгоднее выплачивать арендный платеж в конце каждого месяца, а не в начале. Таким образом, этот фактор необходимо учитывать в финансовых расчетах при оценке имеющихся инвестиционных возможностей.